什麼是損益表?該怎麼看?5分鐘教你看懂公司是否賺錢|財報系列三

當我們要投資一支股票時,一定會先檢查該股票公司的背景和財務情況,其中會被重點分析的,當然就是公司「賺不賺錢」了。

而損益表(income statement)便是評估公司經營成果或賺不賺錢的關鍵財報之一。

所以在這篇文章中,我們將深入討論什麼是損益表,損益表包含了什麼項目、如何閱讀關鍵指標等等。通過深入瞭解這些項目,你便能夠有效地評估一家公司的盈利能力和經營效益。

損益表是什麼?

損益表是三份財務報表中的其中一份,是用於報告一家公司在特定的週期內的利潤和損失。其他兩份報表是:資產負債表(Balance Sheet)和現金流量表(Cash Flow Statement)。

想瞭解更多財務報表的資訊可以前往:財務報表主要看什麼?教你入門的財報分析|財報系列一

損益表主要是講述一家公司一年內的(通常是)收入、支出、和虧損情況,並主要分為三個部分來說明這段期間公司賺了多少或虧了多少,分別是:

- 利潤和損失表(Profit and Loss Statement)

- 收益和支出表(Statement of Revenue and Expense)

- 淨利潤(Net Profit)

損益表可以讓我們瞭解一家公司的運營情況,包括管理效率、業績表現,以及與同行比較的表現等。

總之,損益表是幫助投資者瞭解一家公司的盈利情況,以及其營運績效的重要工具。

損益表的功用

1)評估公司的盈利能力

盈利能力指的是公司的整體收入和總成本之間的關係,是可以通過損益表中的收入、支出、淨利潤(或淨損失)來評估的。

從公司的盈利能力中,我們也能夠看出公司的經營能力。如,能不能有效地控制成本,然後提高產品或服務的價值。如果公司可以創造高盈利,說明公司在市場上是具有競爭優勢的。

而且,公司的盈利能力也可以成為評估公司風險的一個視角。若公司無法有效地管理成本,這可能會影響其長期盈利能力,這就會導致投資者的風險增加。

2)評估公司的獲利能力

獲利能力指的是一家公司能夠在其營運活動中賺錢的能力。營運活動賺不賺錢主要是看公司的主要業務或核心業務能不能賺錢。而損益表就能幫助我們瞭解公司的主要營運活動是否能夠獲利。

我們可以通過不同的財務比率和指標來評估,例如

- 毛利率顯示的是每筆銷售額的毛利润占比。

- 淨利率則反映了最終凈利潤與總收入的比例。

- 每股盈餘(Earnings Per Share, EPS)看的就是「每一股的股票,能讓投資者賺多少錢」的指標。

損益表的結構與項目

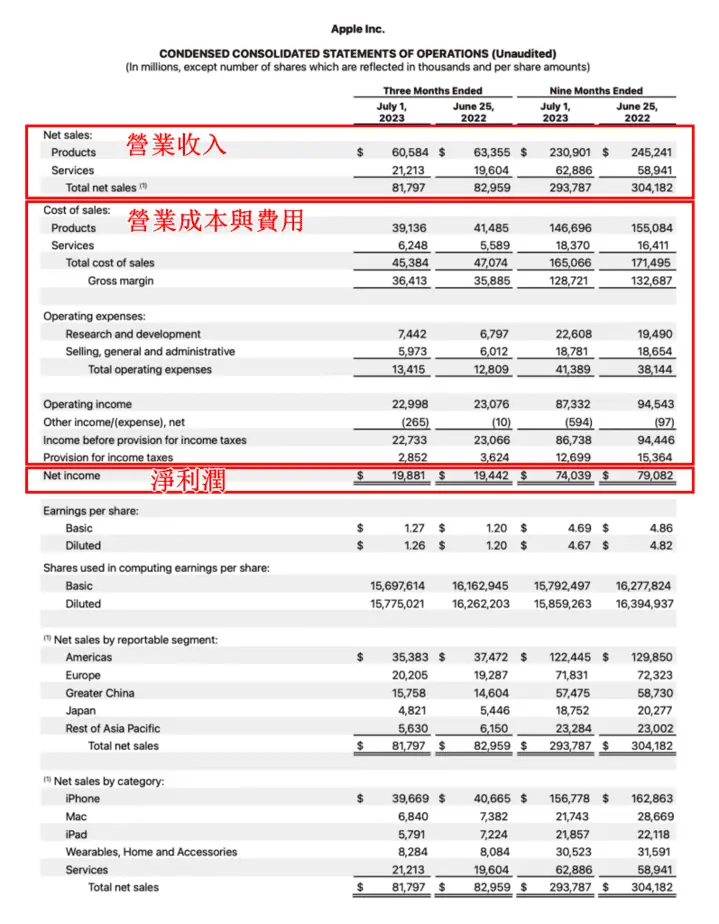

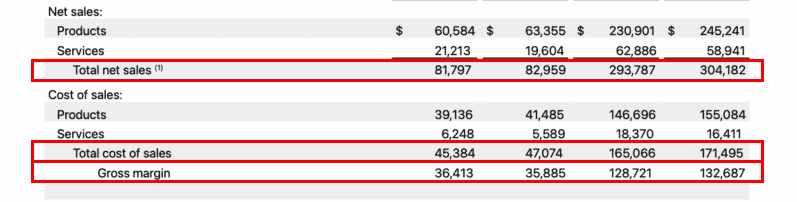

下圖是蘋果Apple公司公佈的,2023年第三季度的財務報告:損益表篇(截至 2023 年 7 月 1 日),我們可以從中看到損益表的基本結構:

損益表通常按照特定的格式排列:

- 營業收入:列出了營業額/收入,以及其他收入來源

- 營業成本與費用:從總收入中扣除各種費用和支出

- 淨利潤:實際賺取或虧損金額

這種排列方式可以清晰地展示公司的獲利和成本結構,使人們能夠快速了解公司的財務狀況。

| 損益表結構 | 說明 |

|---|---|

| 營收 (Revenues) | 營收是損益表的首要項目,也可以稱營業額或銷售收入或總收益,是指一家公司從本業的商品銷售或提供的服務中獲得的收入金額。 |

| 營業費用 (Expenses) | 營業費用是與生產和銷售有關的各種成本和開支,如:原材料成本、勞工成本、營業費用、行政費用等。這一部分反映了公司維持其業務運作所需的支出。 |

| 淨利/淨損 (Net Profit or Loss) | 有了營收和費用,最後就會將總收入減去總成本和支出,然後就會知道公司是淨賺或虧損。 淨賺也就是淨利潤,同時也被稱為淨收益或純利潤。它表示公司在特定會計期間內實際賺取的盈利,淨利潤是公司的最終財務結果,可以反映公司的盈利能力。 而虧損通常是指出公司的營運表現不佳,無法實現盈利。同時,虧損也表示公司的財務風險,並可能對股票價值和投資決策產生影響。 |

損益表細分項目

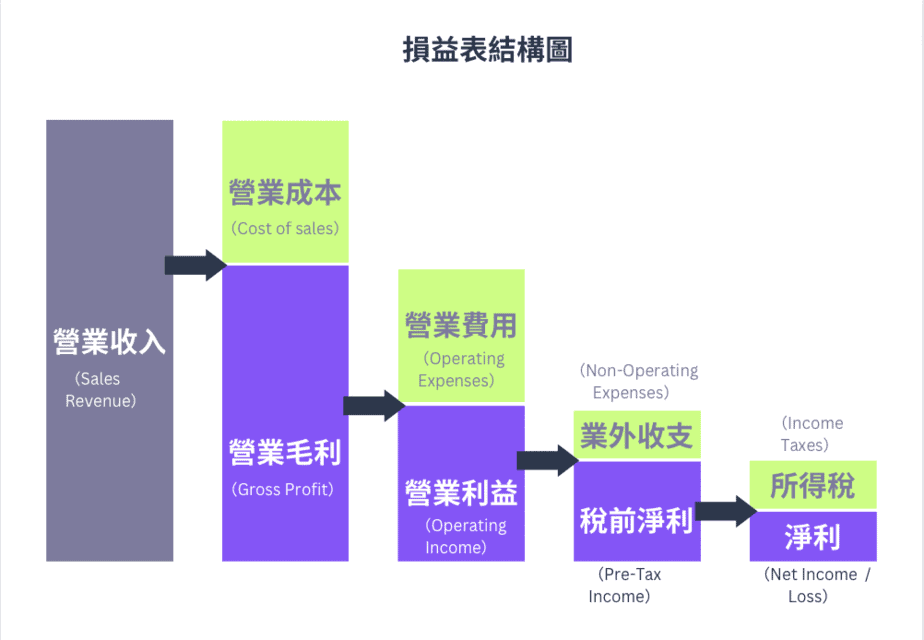

損益表還可以細分成更多的項目,可以看看以下的結構圖理解一下。

損益表可能會因公司的類型或運營方式的不同,在細分上會有一些細微的差異。而且,也並非每個損益表的項目都有相同的名稱。不過,損益表中通常會出現一些通用的項目。

以下是最常見的損益表細分項目:

1)營業收入(Sales /Revenue)

營業收入是公司在特定會計週期內,從主要業務活動中賺取的收入,通常是損益表的首要項目,也被稱為「銷貨收入」或「營收」。

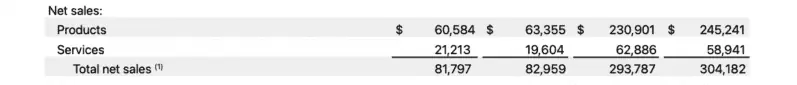

採用回前面蘋果公司的2023第三季度財務報告,可以看到蘋果公司將其公司的收入分為“產品”(product)與“服務”(service)兩種,並在這個季度達到818億美元的營收,比去年同期下跌 1%。

通常只有在產品或服務交付給客戶後,所賺取的營收才會被認可。如果是像汽車和郵輪這類大型商品的公司,那他們的認可時間可能就會有所延遲。

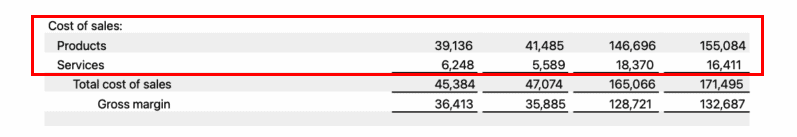

2)營業成本(Costs of Sales)

這部分是與公司核心銷售業務有關的各種成本和支出,所以也被稱為「Cost of sales」,就是公司製造產品和服務時所需的成本,如原材料成本(Raw Materials Cost)、勞工成本(Labor Cost)、營業費用、行政費用等。

它反映了公司的運營成本和支出。對於一些公司,這可能包括用於制造產品的原材料成本或零件成本,例如金屬、塑料、布料等,其中也包括員工的薪資和福利,但這些成本通常是與生產線上的人力資源相關的。

上圖顯示,對於蘋果這樣有兩個主要收入來源的企業,它將營業成本細分為「產品成本」和「服務成本」,金額分別為392億美元和62億美元。

3)營業毛利(Gross Profit)

營業毛利是指一家公司在扣除生產和銷售產品相關的成本後,所獲得的利潤。

換句話說,它代表了公司生產產品的成本效益。毛利越高,就代表產品競爭力越高,獲利能力也越高,因為公司能以更低的成本生產其產品。

營業毛利的計算方程式如下:

營業收入 – 營業成本 = 營業毛利

下圖我們可看到,蘋果公司的營業毛利是364億美元,也就是營業收入818億美元減去(-)營業成本的454億美元。

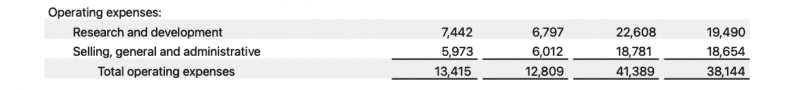

4)營業費用(Operating Expenses)

營運費用是公司將產品/服務引入市場時所需支付的費用。這些費用通常與公司的經營和管理活動有關,但不包括營業成本(如直接勞工、製造、原材料等)或資本支出(如建築和機器等)。

不同公司會有不同的營業費用項目,但一些常見的營業費用項目包括:市場營銷、研發費用、薪資和一些間接費用等。

上圖顯示,蘋果公司的營業費用包括了「研發費用」和「銷售、一般和行政費用」(SG&A)。蘋果2023年第三季度的總營業費用為134億美元。

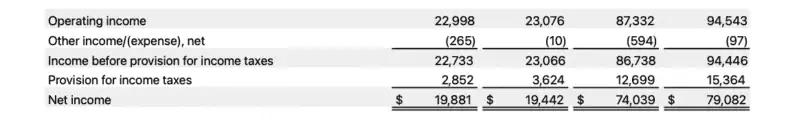

5)營業利潤(Operating Income)

營業利潤是【營業毛利 – 營業費用】所得出的金額。

營業利潤的計算方程式如下:

營業毛利 – 營業費用 = 營業收益

營業利潤的計算是沒有將「非營運性的項目」,如投資收益、資產減損、利息收入、外匯收益/虧損、資產出售等計算在內的。因此,它也代表了公司從其核心業務活動中實現的純盈利,同時也反映了公司在生產和銷售產品或提供服務的盈利能力。

從以上的圖表我們可以看到,蘋果的營業收益為230億美元。

6)非營業利潤/費用(Non Operating Income/Expense)

非營業利潤是指公司從非核心業務所產生的收入,如:投資收益、資產出售收益、租金收益、收息收入等等。

同樣的,非營業費用就不是用於生產業務相關的費用,包括利息支出、資產出售損失、無形資產減值、重組費用等。

這個部分也可以被命名為 “其他收入” 或 “其他費用”。

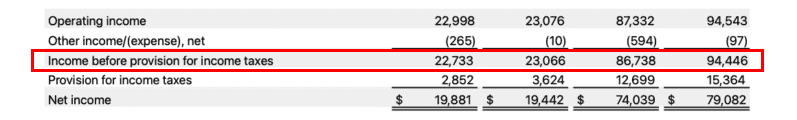

7)稅前淨利(Pre-Tax Income/Income Before Taxes)

稅前淨利是指公司在特定會計週期內尚未扣除所得稅的盈利。

稅前淨利的計算方式是,將營業利潤扣除了非營業/利潤費用之後的公司盈利,如下:

稅前淨利 = 營業利潤 – 非營業利潤/費用

通過稅前淨利我們就可以知道公司還沒有被課稅之前,是賺還是虧。

根據上圖顯示,蘋果的稅前淨利為227億美元。(230億美元-2.65億美元)

8)所得稅(Income Taxes)

所得稅是依據當地的稅法條文所需支付的稅金。企業所得稅是根據公司的淨利潤計算的。

所得稅在損益表中被列為是一個支出項目,因它減少了淨利潤。

9)稅後淨利( Net Income / Loss )

稅後淨利是公司在支付所得稅後,實際賺取的盈利或虧損金額。稅後淨利也代表了一家公司在特定週期內是「盈利」還是「虧損」。

- 如果稅後淨利是正數,代表公司賺了錢;

- 如果是負數,則代表公司虧損了。

以下是稅後淨利的計算方式:

稅後淨利 = 稅前淨利 – 所得稅

損益表中賺錢的指標

當閱讀公司的損益表時,如果只關注總盈利數字的話,並不能讓我們真正瞭解公司具體的情況。一家公司的「營業毛利 Gross Profit」很高,但不代表該公司的營業績效就一定很好,那可能只是高價位或高成本的效益而已。

所以,想要具體瞭解公司的財務情況,我們可以從這三種「財務比率」,也就是損益表的關鍵指標下手,以便更深入的探討和評估公司賺不賺錢。

1)毛利率(Gross Profit Margin)

毛利率是公司在銷售產品或提供服務,和扣除營業成本後實際賺取的金額,也是衡量一家公司的產品/服務賺不賺錢的指標。

例如,如果一家公司的毛利率是43%的話,那麼每一美元的銷售收入,該公司在能够在扣除生产或提供成本之前便能获得43美分的盈利。

毛利率越高,那就表示公司在生產或提供產品/服務時有越多的獲利空間。

| 公式 | 毛利率 = 營業毛利 ÷ 營業收入 × 100% |

| 解讀 | 毛利率看的是公司的成本控管能力和公司在同產業的競爭力。 |

| 參考值 | 毛利率高:公司能夠實現更多的利潤,也說明公司能有效的管理成本。 毛利率低:公司在銷售過程中面臨著更大的成本壓力,或者在競爭激烈的市場中無法實現高利潤。 × 注意:參考值會因行業和公司的性質而異,不同行業的平均毛利率可能有所不同。 |

2)稅後淨利率(Net Profit Margin)

因为收入的增加並不一定代表盈利的增加。賺到的收入還需减去销售成本、减去营业费用、和所有其他费用等,最後還要支付税款和债务利息,才是真正賺到的錢,也就是净利润/毛利润。

而稅後淨利率則是衡量公司每一美元的收入中,有多少百分比會转化为利润(淨利)。

税後淨利率越高,表示公司在每一筆銷售交易中能夠實現的利潤越高,因為它在扣除所有成本和稅款後,也能實現更高的盈利。

| 公式 | 稅後淨利率 = 稅後淨利 ÷ 營業收入 × 100% |

| 解讀 | 每一美元的收入中,公司實際賺取多少作為純利潤。 |

| 參考值 | 5%:低 10%:平均 20%:高/好 × 注意:這些參考值只是普遍標準,高低會根據行業與公司規模而異。 |

3)每股盈餘(Earnings Per Share EPS)

每股盈餘(Earnings Per Share,EPS)是一家公司的「利潤」除以「流通股數」計算而得。EPS展示了每股股票的盈利,和每股股票可以賺多少錢的信息,該數據也是公司盈利能力的指標。

如果一家公司的EPS越高,該公司的股票就越受歡迎。因為EPS越高,我們能在一支股票上獲得的盈利也就越多。

| 公式 | 每股盈餘 = 稅後淨利 ÷ 已發行的股數 |

| 解讀 | 表示公司在特定期間賺取的每股股利。簡單來說,EPS就是公司能為每個股東帶來的收益/創造利潤的能力。 |

| 參考值 | 並沒有固定/特定的參考值,只有在兩家(同行)進行比較時才有意義。 而擁有較高EPS的公司,意味著其盈利的能力更好。 × 注意:EPS也可能受到特殊項目和股份稀釋的影響,而公司也會對EPS作出調整。 |

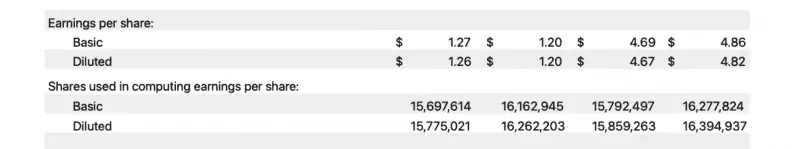

所以在損益表上,我們通常會看到「基本 Basic EPS」和「稀釋 Diluted EPS」:

- 基本 Basic EPS:只考慮公司目前發行並在市場上流通的股份,而未考慮任何其他可能增加流通股份的潛在情況

- 稀釋 Diluted EPS:計算了所有潛在的股份(可轉換股份),例如員工股票期權、認股權、債券,以及公司的所有流通股份

如下圖顯示的,蘋果2023年第三季度的每股盈利為 1.26 美元,也是稀釋後的數據。

如果我們要評估一家公司的話,記得要看「稀釋EPS」才更準確。

如何分析損益表?

要分析一份損益表,我們可以通過垂直分析和水平/橫向分析去檢查關鍵的績效指標,以判斷一家公司的財務實力是否有進步或在呈現倒退。

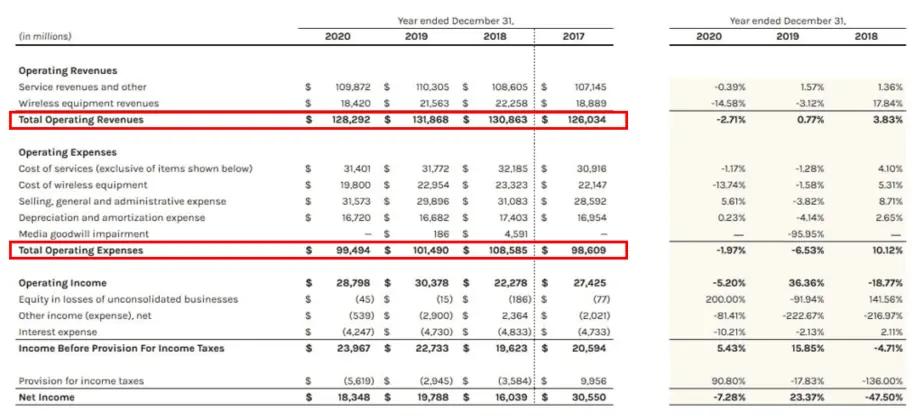

1)橫向分析

橫向分析,也稱之為水平線分析,也就是將不同時間段的數據去進行對比,以分析出數據的變化。如,將今年的損益表與過去幾年的損益表進行比較,以找出其中的財務變化,和查看公司在兩個或更多時期的表現。計算方法如下:

(當前的年度數據 – 前一年度的數據)÷ 前一年度的數據 × 100

如圖顯示,我們可以透過橫向分析看到,營業收入是逐步呈現下降的趨勢。而開支也是逐年減少的狀態。由此可見,該公司可能面臨一些經營上的問題,從而導致業績下滑。

我們可以由此去判斷其中的原因,進而決定是否該投資。只要有橫向分析的幫助,我們就能識別公司的趨勢、變化和成長,以對一家公司的財務表現有更全面洞察。

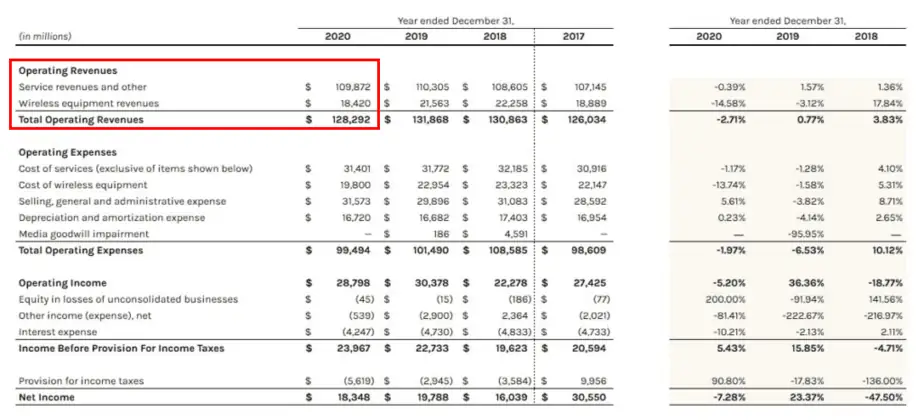

2) 垂直分析

垂直分析是一種由上而下的分析方法,是將損益表中的每個項目與總收入進行百分比的比較。計算方法如下:

項目金額 ÷ 總收入 x100

通過垂直分析,我們便能瞭解哪些項目在總收入中佔有的份額比較大,並識別出對總收入影響最大的項目。

通過垂直分析,我們可以更清楚的查看公司的績效指標, 如COGS占總收入的24%,而營業收入佔總營收的85%。由此可見,營收似乎是公司的主要來源,佔了總營收的一大部分。

垂直分析也方便我們去分析公司的財務狀況健不健康等。而且,這種分析法也可以與同行業的公司去進行比較。

損益表要注意什麼?

雖然損益表可以看出公司是否賺錢,但單靠一份「損益表」還是不太足夠的。所以在分析損益表時,我們一定要知道損益表的局限性是什麼,如:

1)不反映現金流量

因為損益表的紀錄是基於應收會計原則,而不是基於實際的現金流動。所以,損益表是不反映實際現金流的。當一筆交易或業務活動完成時,無論當時是否有現金進入或支出,收入和費用都會被記錄在損益表上。

舉個例子,假設一家公司提供了一項服務給客戶,並在12月完成了這項服務。

按照應計會計原則,即使客戶要到次年1月才支付款項,這筆服務的收入也將在12月認可。同樣的,與此服務相關的費用(例如工資和材料成本)也會在12月紀錄,即使實際支付可能在之後的幾個月。

所以才說,損益表可能無法反映一家企業的實際現金流,因為當中可能有未收款項或應付款項,這些都尚未轉化為現金的。

2)有限的預測能力

損益表是基於歷史數據去反映公司現在或者未來的財務績效,但僅根據歷史數據去預判未來可能會有出現偏差,因為未來的財務績效會受到眾多因素的影響,就如經濟變化和行業趨勢等。

舉個例子,假設一家某製造公司在過去的五年一直都表現出穩健的獲利,其損益表也顯示每年都有盈餘。然而,該行業卻面臨技術變革,一種新的節能生產技術即將推動市場。

如果僅根據損益表的歷史數據來評估這家公司,可能會得出「該公司未來仍然會保持穩健的獲利」的結論。

如果不考慮未來的技術變革,那麼這個結論可能就不準確了,因為未來的生產成本可能會降低,競爭對手可能會推出更具競爭力的產品,這可能會對公司的盈利能力產生重大影響。

因此,為了更全面地瞭解一家公司的財務健康狀況,投資者不僅需要查看其他財務報表,如資產負債表和現金流量表,同時也需要考慮外部因素,因為可能會對未來的財務績效產生影響。

結語

總而言之,損益表是財務管理中不可或缺的工具,也是我們投資者分析一家企業時必備的工具。

透過損益表,我們可以追蹤一家公司的收入、費用和淨利的變化,並從中洞察公司的盈利能力和財務表現。然而,我們也必須瞭解損益表的限制,包括無法提供完整的財務情況、受會計政策主觀性的影響以及無法反映現金流等。

因此,在閱讀損益表時,我們應該結合其他財務報表和外部因素,以便獲得更全面的財務資訊。

免責聲明:此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。所有交易皆存在風險,虧損可能超過您的投資金額,請謹慎評估自己的風險承受能力,並諮詢專業人士的意見。

不知道要投資那些資產?👇👇以下準備了15個價值投資標的分析報告,讓你輕鬆增長財富。不用看圖標、不用技術分析,投資新手也辦得到。

-768x403.webp)

-768x403.webp)