什麼是定期定額投資法?為什麼要選擇定期定額?一篇文章讓你明白!

隨著越來越多的人對股票市場感興趣,而且涉及的人群階層也越來越多,其中的小額投資更成為一個廣受歡迎的投資方式。

所以在本文中,我們將深入探討其中一個小額投資法,也就是定期定額。

我們將會分享什麼是定期定額投資、定期定額的基本原則、定期定額的優劣勢、適合誰等等供你參考。希望你可以在本文中找到對你有幫助的信息,以便你評估定期定額投資是否符合你的投資選擇。

定期定額是什麼

定期定額(Dollar Cost Averaging)是一種常見的投資策略或者投資方式,也就是定期(每隔一段時間)以一個較小的固定金額來買進某股票或ETF。

採用定期定額是不管市場價格高低與否,都會固定購入金融產品。即使你在高點買入,也會因長期平均法的計算而把成本降低,所以定期定額也被稱為「平均成本法」。

定期定額的核心目的是,將投資的成本平均化和將風險降至最低。

因為市場價格是有波動性的,也就是說價格會隨著市場的變化而產生上下波動。

而定期定額是在不同的時間點上分散投資,並以平均化的價格投資,那麼在市場波動時,投資者就可以減小價格波動對他們的影響,從而能夠更穩健地投資。

定期定額的運作原理

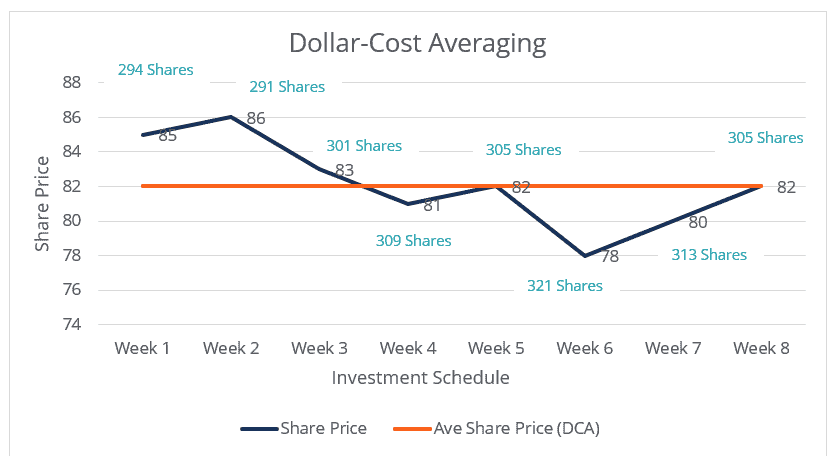

讓我們看看以下的例子,以便能更瞭解定期定額的概念和原理:

假設投資者A與投資者B都打算用200,000 美元投入到股票市場中。A打算採用「單筆投資法」,而B則採用了「定期定額投資法」。

- A一次過投入了200,000 美元,並購入了2353股。

- 而B則將200,000 美元分成了8週,不管期間股價是多少,B每週都會以25,000 美元購入相對應的股數。

總結下來,B卻以同樣的價格購買了2,437股,比A多出了84股,並以平均每股82美元的價格買入,而A的平均買入價格則是85美元。

| 投資者 A | 投資者 B |

| 單筆投資法 | 定期定額投資法 |

| 一次過買入200,000美元 | 200,000美元分八次買股 (每次買入25,000美元) |

| 總購入:2,353股 | 總購入:2,437股 |

| 平均每股85美元 | 平均每股82美元 |

以下這張圖可以更清楚地看到定期定額在市場價格波動時,能夠將價格平均攤平,並以更低的價格獲得更多的股數。

定期定額操作法則

如果我們想要操作定期定額投資法,那麼我們是需要配合以下這幾個運作法則的:

1) 定期投資

在固定的時間間隔內進行投資,該間隔可以是每月、每季度,或根據自己的需求設定的時間。最重要的是定期投入,無論市場如何波動。

2) 固定金額

每次投資所投入的金額是相同的。這意味著無論資產的價格如何,你都會花相同的金額進行投資。

3) 分散購買

通過將購買分散到多個時間點,就會降低了在單一價格點上投資的風險。這意味著你會在價格高時購買較少的資產,而在價格低時購買較多。

4) 長期視角

定期定額是一種長期投資策略。它強調了長期持有資產以實現穩健增值的重要性。不應該因為短期市場波動而做出衝動的賣出決策。

為什麼要選擇定期定額

1) 避免情緒影響判斷

想像一下,當你已經決定好投資某檔基金,也已經投入第一筆資金到投資戶口。幾天後,電視新聞突然爆出某某不利的消息,你會不會馬上想把資金從基金中撤出,以避免投資虧損?

我想大部分人一定會緊張和被動搖,其實這也是大部分投資者都會遇到的問題,容易外界影響、擔心自己無法準確判斷市場的走勢,最後導致投資失利。

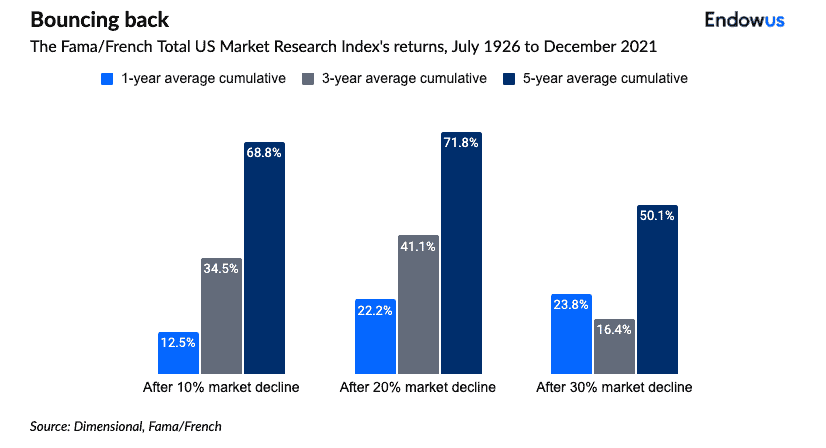

但根據過往的歷史紀錄顯示,市場若出現急劇下跌後,股票往往都會有復蘇的趨勢。以下是其中一個例子:

這是美國某數據近一個世紀的市場指數。可以看到,該指數不管在10%或者30%的下跌後,通常在接下來的一年、三年和五年內會呈現正收益。

如果我們輕易被各種情緒干擾,如:擔心自己買在高點、在市場價格的波動中猶豫不決、聳動的新聞標題影響投資決策等,最後因為害怕虧損而選擇在市場最低點時拋售,那麼我們可能會因此斷送很好的獲利機會。

所以,採用定期定額就能避免掉被情緒干擾決策的問題。因為定期定額提供一種相對穩健的投資方法,就是無需預測市場變化的方式。只需要長期循環將固定金額投入其中,然後等待複利的效應獲利。

2) 避免錯過進場最佳時機

可能有些人會說,只要看準時機,盯緊市場的走勢,就能在價格低位的時候入場,也就能用最低的價格成交。理論上是這樣沒錯,但事實上卻沒有多少人能真正在短期內判斷出價格低點。

因為今天的價格低位,可能在下周看來已經是高價位;本周的高價可能在一個月後看來是相對低的價位。而重點是,我們只能在一段時間後才能確定哪個點才是有利價格,但那時候可能已經錯過了最好的進場時機。

所以誰也說不准到底什麼時候才是最佳的進場時機。與其等待最佳的進場時機,不如選擇前景好的標的馬上進場來得更合時。

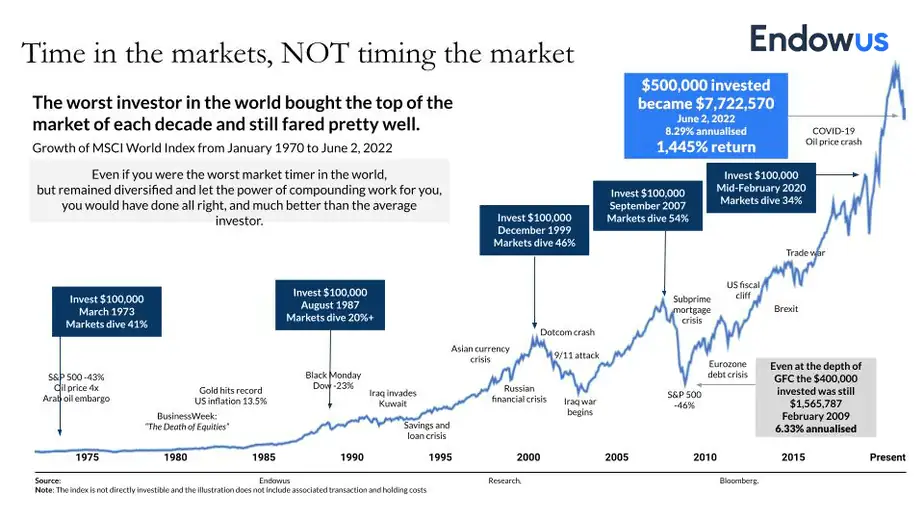

我們不需要在市場低迷時一次過將資金投進市場,我們也可以選擇定期定額,將資金分成幾份,在未來幾個月內定期投資。因為只要持續定期定額的投資,就可以通過複利的力量,實現長期穩定的回報,並且不受市場波動的影響。

以下這張圖就是最好的例子,只要將投資時長拉遠,我們就能看到複利的效應。而什麼時候進場已經不是最重要,最重要是儘早進場,並堅持到底。

定期定額是否真的有效

定期定額肯定是有效的,但不是所有價格走勢都適用。

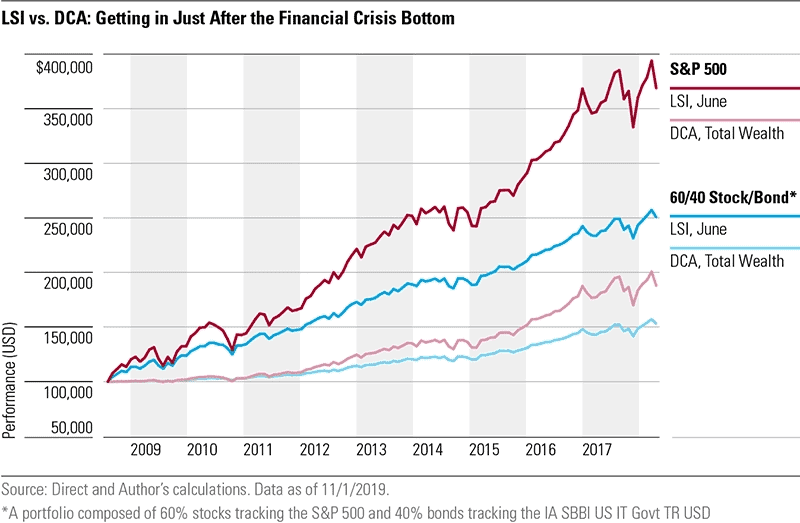

定期定額在降低風險和成本平均化上有明顯的幫助,但在讓投資回報最大化方面,定期定額投資法就沒有如單筆投資法來得有成效,特別是當市場/標的長期呈現上升趨勢時。

因為當市場長期呈現上升趨勢時,使用定期定額可能會因此錯過價格上漲時更高的回報。

下圖顯示,定期定額投資法(DSA,粉色)在漲勢強勢的大盤(S&P 500)的成效確實不如單筆投資(LSI,紫色)來得好,如果你有一大筆可用的資金,當然是儘快投資。

但相反的,在市場波動較大或呈現下跌趨勢時,採用定期定額就能在該標的回升時,彌補損失並實現資本收益。

因為當價格下跌時,你已經參與其中,無需再去預測市場的變化。通過定期定額,你將在價格較低時購買更多的股份,而不是在價格較高時。這有助於降低你的平均購買價格,讓你在市場上的波動中獲益。

如果想更瞭解「定期定額」什麼市場情況採用更適合,我們可以從「定期定額」與「單筆投資」這兩種購買策略去進行對比。假設A君有96,000的資金,他打算用一年的時間進行投資,以下這幾種情境/況可以具體說明:

情境一:市場價格波動

| 月份 | 單位價格 (RM) | 定期定額 Dollar Cost Averaging | 單筆投資 Lump Sum Investment | ||

| 購買金額 (RM) | 股數 (單位) | 購買金額 (RM) | 股數 (單位) | ||

| 1 | 4/單位 | 8,000 | 2,000 | 96,000 | 24,000 |

| 2 | 3.5/單位 | 8,000 | 2,285 | – | – |

| 3 | 2.8/單位 | 8,000 | 2,857 | – | – |

| 4 | 2.6/單位 | 8,000 | 3,076 | – | – |

| 5 | 2.5/單位 | 8,000 | 3,225 | – | – |

| 6 | 2.4/單位 | 8,000 | 3,333 | – | – |

| 7 | 2.3/單位 | 8,000 | 3,529 | – | – |

| 8 | 3.6/單位 | 8,000 | 2,222 | – | – |

| 9 | 3.9/單位 | 8,000 | 2,050 | – | – |

| 10 | 4.2/單位 | 8,000 | 1,904 | – | – |

| 11 | 4.4/單位 | 8,000 | 1,833 | – | – |

| 12 | 3.8/單位 | 8,000 | 2,210 | – | – |

| 總額 | 96,000 | 30,524 | 96,000 | 24,000 | |

| 平均價格 | 3.15 | 4.00 | |||

當市場價格處於波動時期:

- 如果A君採用定期定額:每個月投資8,000令吉(96,000 / 12個月),A君最終會擁有約30,524單位,平均購買價格為每單位約3.15令吉。

- 如果A君採用單筆投資:也就是一次性投資96,000令吉,A君可能會在價格較高的時候購買標的,最終擁有24,000單位,平均價格為每單位4令吉。

由此可見,「定期定額」若在市場價格波動時,會將成本平均化,A君便可以以更低的價格購買標的。

情境二:市場價格下跌

| 月份 | 單位價格 (RM) | 定期定額 Dollar Cost Averaging | 單筆投資 Lump Sum Investment | ||

| 購買金額 (RM) | 股數 (單位) | 購買金額 (RM) | 股數 (單位) | ||

| 1 | 4/單位 | 8,000 | 2,000 | 96,000 | 24,000 |

| 2 | 3.5/單位 | 8,000 | 2,285 | – | – |

| 3 | 3.5/單位 | 8,000 | 2,285 | – | – |

| 4 | 3.5/單位 | 8,000 | 2,285 | – | – |

| 5 | 3.4/單位 | 8,000 | 2,352 | – | – |

| 6 | 3.4/單位 | 8,000 | 2,352 | – | – |

| 7 | 3.3/單位 | 8,000 | 2,424 | – | – |

| 8 | 3.2/單位 | 8,000 | 2,500 | – | – |

| 9 | 3.2/單位 | 8,000 | 2,500 | – | – |

| 10 | 3.2/單位 | 8,000 | 2,500 | – | – |

| 11 | 3.1/單位 | 8,000 | 2,580 | – | – |

| 12 | 3.0/單位 | 8,000 | 2,600 | – | – |

| 總額 | 96,000 | 28,663 | 96,000 | 24,000 | |

| 平均價格 | 3.35 | 4.00 | |||

在市場價格下跌的情況下:

- 如果A君採用定期定額:每個月投資8,000令吉(96,000 / 12個月),他最終會擁有28,663個單位,而平均價格為每單位約3.35令吉。

- 如果A君採用單筆投資:也就是一次性投資96,000令吉,他可能會在價格較高的時候買進標的,最終他會擁有24,000單位,而平均價格為每單位4令吉。

*注意:雖然購買成本降低,但如果繼續持有持續下跌的標的,也將存在一定的風險,標的可能會跌到下市。所以在選擇價格下跌的標的時,一定要特別注意。*

情境三:市場價格上升

| 月份 | 單位價格 (RM) | 定期定額 Dollar Cost Averaging | 單筆投資 Lump Sum Investment | ||

| 購買金額 (RM) | 股數 (單位) | 購買金額 (RM) | 股數 (單位) | ||

| 1 | 4/單位 | 8,000 | 2,000 | 96,000 | 24,000 |

| 2 | 5/單位 | 8,000 | 1,600 | – | – |

| 3 | 5/單位 | 8,000 | 1,600 | – | – |

| 4 | 6/單位 | 8,000 | 1,333 | – | – |

| 5 | 6/單位 | 8,000 | 1,333 | – | – |

| 6 | 6.5/單位 | 8,000 | 1,230 | – | – |

| 7 | 7.5/單位 | 8,000 | 1,066 | – | – |

| 8 | 8/單位 | 8,000 | 1,000 | – | – |

| 9 | 8.6/單位 | 8,000 | 930 | – | – |

| 10 | 9/單位 | 8,000 | 888 | – | – |

| 11 | 9.1/單位 | 8,000 | 879 | – | – |

| 12 | 10/單位 | 8,000 | 800 | – | – |

| 總額 | 96,000 | 14,659 | 96,000 | 24,000 | |

| 平均價格 | 6.54 | 4.00 | |||

在市場價格持續上升時,

- 如果A君採用定期定額:每個月投資8,000令吉(96,000 / 12個月),他最終會擁有14,659個單位,而平均價格為每單位約6.54令吉。

- 如果A君採用單筆投資:也就是一次性投資96,000令吉,他就能以相對較低的價錢買進標的,最終他會擁有24,000單位,而平均價格為每單位4令吉。

簡而言之,在市場價格持續上升的情況下,單筆投資策略通常會在總獲利和總單位數方面取得更好的效果。這是因為投資者一次性投入資金,就可以在較低價格時獲得更多單位,以獲得更高的總獲利和較低的平均價格。

以上便是「定期定額」與「單筆投資」在三種不同的市場情況下的表現。

定期定額的優勢

1) 分散風險

不同的時間點,就會有不同的市場價格。如果採用單筆投資法,你可能會受到單一時間點的市場波動的影響。但通過定期定額,我們就可以盡量減少短期價格波動所帶來的影響。

2) 拉低平均價位

拉低平均價位是指在市場價格下跌時,以較低的價格購買所要的標的,進而降低平均購買價格。這樣有助於減少潛在虧損,因為當價格回升時,投資組合價值會更快地回升。

3) 省時省力

一旦你設定了定期定額計劃,資金將在預定的時間內自動轉入投資帳戶,無需每次手動進行交易。這樣不但可以減少長時間監視市場的動作,而且也減少了長時間盯盤的必要。

4) 無需大量前期資本

使用定期定額投資策略不需要一大筆初始資金。你可以從相對較小的金額開始,然後再逐步增加投資額度也可以,這也降低了進入市場的門檻。

相較於一次性投資一大筆資金,這種方法更容易適應不同的財務狀況。即使每個月投資的金額較小,也能參與市場並受益於長期投資。

定期定額的劣勢

1) 交易成本較高

由於定期定額是小量多次購買的投資方式,所以會有較高的交易成本。因為每一次的交易都要繳付手續費或其他費用,而這些小小的費用長期內積累下來,就變成一筆龐大的費用了。

2) 預期回報率低

定期定額通常用於降低風險,但這也意味著預期回報率會相對較低。如果市場在一段時間內持續上升,那麼一次性投資可能會實現更高的回報。反之,定期定額就沒有辦法吃到上升紅利。

3) 檢測回報複雜

由於定期定額涉及多次投資,計算和跟蹤你的投資回報可能變得更加複雜。你需要追蹤多個交易和資產的表現,以確保你的投資策略達到預期的目標。

定期定額適合用於投資什麼

就如我們前面所提及的,定期定額的核心目的其實是用來分散投資風險和平均成本。同時,定期定額也提供一個結構化的方式來幫助投資者長期投資。所以,定期定額就特別適合用於投資大盤ETF或上升標的:

大盤ETF

大盤ETF,也就是追蹤整個市場的指數,例如S&P 500、SPY等,這些指數都代表了世界最強公司的整體情況。

因為長期來看,大盤指數通常都會呈現上升趨勢(大多數情況都是)。雖然上漲的標的會導致成本越來越高,但是拉遠來看你都是在低點進場,所以總體來說你還是在賺喔!

而透過投資大盤ETF,你就可以同時擁有一籃子的股票,並在多個公司和行業間分散風險。ETF指數還能自動調整表現不好的成分股,所以大盤ETF就非常適合每個月或定期投入資金的一個標的,因為不需要花太多時間研究股票的表現,也不需要頻密決定是否繼續持有股票。主打一個「懶人式」投資,當然前提還是要選好前景好的標的。

定期定額適合誰

1) 沒有大筆資金的人

定期定額特別適合資金不多的小資族。就好像拿固定月薪、剛出社會工作的新人,可能短時間內沒有辦法拿出一大筆初始資金,就可能考慮定期定額。因為定期定額投資法可以讓你通過定期以較小的金額投資某個標的,並逐漸建立自己的投資組合,然後利用複利的效應把資金翻倍。

2) 沒有時間研究財報的人

對於那些有意投資,卻因為時間限制無法時刻關注市場的人。定期定額提供了一種「懶人式」的投資方式,只要選好標的,設定好自動扣款,就無需再多操作什麼。

3) 新手投資者

對於缺乏投資經驗或還沒有足夠的知識來判斷最佳買入時機的初學者來說,定期定額是一種可靠的策略。它允許他們在一段時間內自動定期投資,而不需要在市場波動時感到壓力。

4) 長期投資者

對於想要追求穩定報酬的人來說,定期定額絕對是不錯的選擇。因為長期下來,就能買在平均價格。當然,收益不會比單筆投資來得高,但是志在求穩定的人來說,定期定額能幫助投資者降低短期市場波動的風險。

開始定期定額需注意事項

1) 決定預算

當開始考慮定期定額投資時,很多新手投資者都會遇到一個關鍵問題:到底每個月應該投入多少錢?實際上,這是一個非常重要的問題,因為這是會直接關係到長期投資的成效。

我常常會推薦的方法是使用分離帳戶法,也就是說你可以為不同的用途建立不同的帳戶。如應對日常支出的、短期應急的、或者是長期儲蓄的,然後再依據需求將收入分配(可以以50:30:20分配)到對應的賬戶中。

需要確保的是,你的分配是不會影響到其他生活需求和規劃,也不會對生活產生負擔。

2) 定期定額週期

定期定額週期也就是你打算多久投入資金到投資賬戶中。決定定期定額週期可以從兩個方面去考慮:

I. 投入頻率不可過長

如果你手上有一筆資金,但卻不敢一次投入投資中,那麼你可以將資金以定期定額的方式分攤風險,並將整個投資時期控制在1年內。也就是說,你可以將資金以每個月、每半年的頻率來投資。

因為市場具有波動性,如果投入的頻率超過一年(一年投入一次錢),你可能會錯過一些低點或市場回升的時機。也就是說你的平均購買價格可能會偏高,因為你在市場已經上漲時才開始投資,而不是在市場處於低點時購入。

推薦:每月、每季、每半年

II. 避免太頻繁的頻率

因為每次進行交易其實都需要支付手續費,如果週期太頻繁,手續費成本就會增加,這可能會降低你的投資回報率。

所以在決定週期時也應該要將成本考慮進去。

3) 手續費

在長期投資中,手續費也是導致成本增加和影響投資報酬的關鍵因素之一。由於定期定額需要多次進場,所以手續費在長期累積後也會對你的總報酬產生實質影響。這就是為什麼我們要去考慮低手續費的證券商。

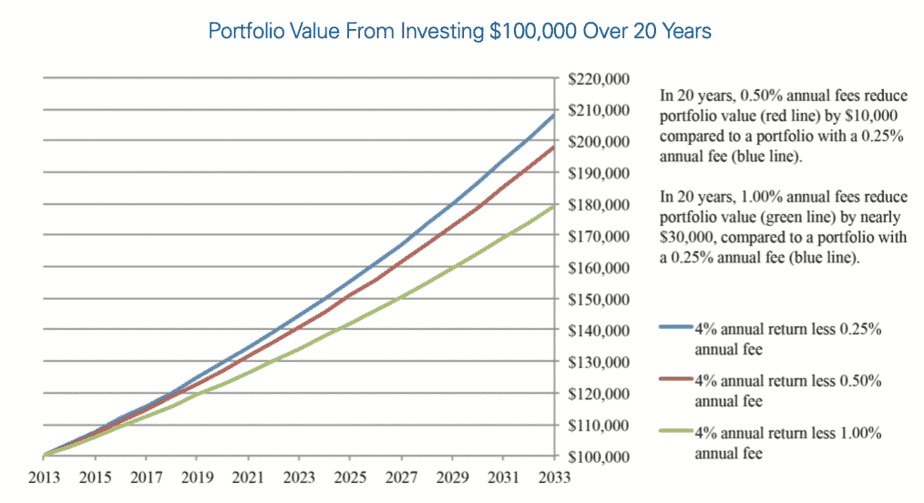

下圖是SEC所呈現的報告,圖表表顯示了不同的手續費率(0.25%、0.5%和1%)對20年投資回報的影響。

我們可以看到,手續費低的,如0.25%(藍色)會讓你的投資回報更高。相反,如果高手續費,如1.0%(青色)反而會導致你失去更多的投資回報,特別是當你的投資規模變得更大時,差距也會逐漸擴大。

如何開始定期定額

以下就開始定期定額投資的幾個簡單的步驟,如果你完成沒有頭緒要怎麼開始定期定額的去投資,那麼你可以跟著以下這些步驟:

1) 設定投資計劃

首先,設定你的投資計劃,包括投資金額、投資頻率和投資期限。然後再根據你的財務狀況和目標,決定每次投資多少錢。

2) 選擇適合的券商或銀行

接下來,就是根據你的投資金額選擇一家手續費合理的券商或投資銀行,然後確保該平台有方便自動扣款的設置和有你感興趣的股票或ETF的投資選項。

3) 提供所需文件

然後,你就可以在該券商或銀行進行開戶了。開戶所需要的流程可能會需要你提供身份證明文件或其他相關的文件,可以到該平台去查詢所需呈交的資料。

4) 設定自動轉帳

開戶完成後,當然就要設定好自動扣款的設置,才能開啟定期定額。設置好後,款項就可以在之後的時間里自動從你的銀行帳戶轉入投資帳戶。

記住,定期定額投資是一種長期投資策略,可以幫助你分散投資風險並培養長期投資習慣。確保你的投資計劃符合你的財務目標和風險承受能力。

結言:重點回顧

定期定額的目的:透過定期定額,投資者可以定期投入固定金額的方式,逐步建立自己的投資組合。這有助於分散投資風險,攤平投資成本,以長期的視角來看待市場波動。

定期定額的運作原理:選定一個固定的時間間隔,例如每個月或每季,然後投入一筆特定金額到投資帳戶中。這筆資金可以用來購買股票、基金、或其他投資標的。

為什麼要選擇定期定額:可以不受市場情緒的影響,持續並自動的投資。最重要的是,透過定期定額,可以攤平投資成本,特別是市場價格處於波動時。

注意事項:

- 首先,要決定你的預算,確保你每次投入的金額是你負擔得起的。

- 其次,要選擇適合的定期定額週期,通常每月或每季是較為常見的選擇。

- 此外,要關注手續費,因為長期來看,手續費可能會影響你的投資報酬。

- 最後,要選擇適合的投資標的,這通常取決於你的投資目標和風險承受能力。

免責聲明:此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。所有交易皆存在風險,虧損可能超過您的投資金額,請謹慎評估自己的風險承受能力,並諮詢專業人士的意見。

-768x432.webp)

-768x432.webp)

-768x432.webp)

-768x432.webp)