新手投資|怎樣才是合理股價?價值投資必懂的3種公式!

要說最成功的投資者的話,你一定不會漏掉我們的股神,沃倫·巴菲特(Warren Buffet)。他一直都主張價值投資理念,一再強調股票的內在價值。他認為,通過購買被低估的股票,長期下來,投資者必定可以獲得豐厚的回報。

價值投資是一個簡單的概念,但要真的做到卻也不容易,你除了要能夠識別被低估的股票,還要有足夠的耐心,長期持有它們。巴菲特之所以能在價值投資方面取得成功,就是因為他能夠做到這兩件事。

本篇文章就為大家整理了三種計算股價的方法,教你學會如何判斷股價是否被低估:

- 本益比法(PE)

- 股價淨值比法(PB)

- 淨流動資產價值法(NCAV)

什麼是價值投資?

價值投資是一種投資策略,主要購買那些交易價格低於內在價值的股票。所謂的內在價值(intrinsic value)就是一家公司的真實價值,不受市場情緒影響,只看公司的基本面,如收益、現金流和資產等等。

但為什麼市場上的交易價格不能反映出一支股票的內在價值呢?

價值投資者認為,這是因為股票市場往往效率低下,因而使得一些股票被低估了。不過,這也變成了他們能夠獲利的機會,只要發現並購買持有被低估的股票,等到市場認識它的真實價值,使得股價上漲時,他們就真的是賺到了!

所以,投資就是要了解一支股票的內在價值,找到真正便宜的好股票。但隨著近來資訊發達,我們已經很難像從前一樣,能夠用極低的價格買到好股,所以其實只要價格合理,股票本身也很有潛能的話,還是值得投資的。

不過很多時候,我們往往不知道該如何判斷一支股票的價格是否合理,也不確定是否應該立刻就買股入場。所以,我們要學會計算股票的內在價值,以幫助自己判斷一家公司現在的股價是否值得購買。

本益比(PE)

本益比(Price-to-Earning Ratio, PE)指的是投資一間公司時所需要的回本時間。

計算公式:

本益比(PE) = 現在股價(Price) ÷ 每股盈餘(EPS)

每股盈餘(Earnings per Share, EPS)指的是每一股股票可以盈利多少,也就是賺多少錢的意思。

現在假設公司A的股價是100塊,而每股盈餘是5塊,那麼本益比,PE = 100/5 = 20,也就是說在股價和每股盈餘不變的情況下,你需要20年才能回本。

基本上,PE越低就代表股價便宜,或是盈利很高,意思就是投資報酬率高,投資可以越快回本。不過,未來的事情總是不確定,股價每天都在變化,而每股盈餘也是每季更動一次,就算你今天算出本益比20,但也不能保證明天也一樣,可能算出來就變成18了呢。

基本上,在計算本益比的時候,你可以使用以下兩種不同的每股盈餘數值:

- 去年的年度EPS

- 過去4季的EPS總和

判斷上,本益比常見的標準有3個:

| > 高於20 | 偏貴、股價過高 |

| 12~20 | 正常、可接受 |

| < 低於12 | 便宜、股價過低 |

不過,上述常見標準只能作為參考,因為PE還會受到各種因素的影響,比如不同產業的經營特性、不同程度的公司規模、公司的發展階段不同等等。

一些公司的本益比都超過了20,比如Amazon的102.03、Microsoft的32.00、Coca-Cola的22.44等等,但這也不代表這些公司就不值得被投資了。

如果一家公司的經營狀況良好、經濟健全、也有未來發展潛能,即使本益比大於20,也值得投資;相反地,如果一家公司本益比低於12,那也可能它已經衰退很久了,有倒閉的風險。

所以,你可以把本益比當作是一個篩子,先篩選出一些有可能股價被低估的股票,之後再針對這些篩選出來的股票進行深入研究,才來判斷要不要投資。

如何用本益比回推股價?

只要把公式移動一下,我們就能夠用本益比和每股盈餘來計算合理購買股價。

計算公式:

股價 = 本益比 × EPS

在計算的時候,用公司最近一年的最低本益比乘以每股盈餘,你可以得到最低股價;用公司最近一年的平均本益比乘以每股盈餘,你可以得到平均合理股價;用公司最近一年的最高本益比乘以每股盈餘,你可以得到最高股價。

整理出來的話,就是:

- 最低本益比 × EPS = 最低股價(適合買入的價格)

- 平均本益比 × EPS = 合理股價

- 最高本益比 × EPS = 最高股價(可以賣出的價格)

在投資判斷上的話,可以參考以下四點:

- 當前股價 < 最低股價:可考慮買股,但要注意公司股價跌落的原因

- 最低股價 < 當前股價 < 合理股價:可考慮購入股票

- 合理股價 < 當前股價 < 最高股價:可繼續持股、或出售部分持股

- 最高股價 < 當前股價:可考慮賣出持股

在哪裡可以找出公司的三種本益比?

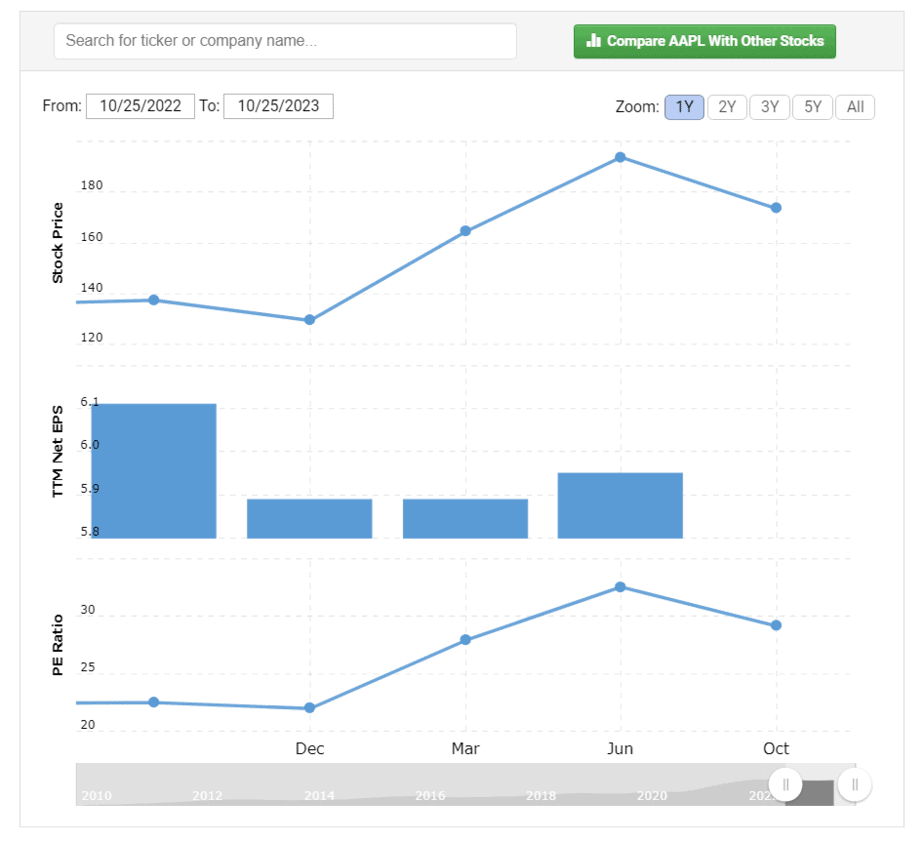

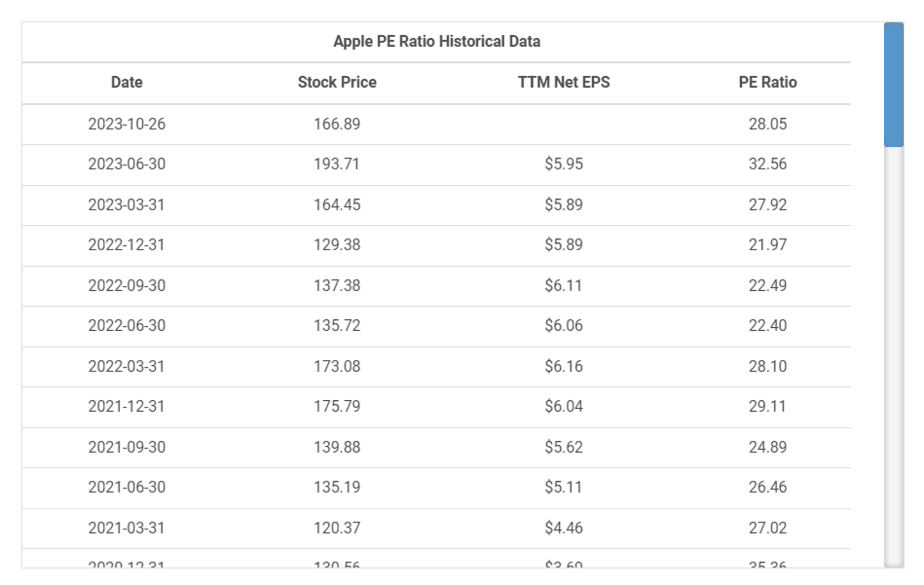

你可以參考macrotrends網站,它有羅列出一家公司的歷史本益比記錄。

從上圖可以知道,蘋果公司在最近一年(用前四季的數據)的最高本益比為32.56、最低本益比為21.97、平均本益比為27.63(前四季本益比總和除以四)。目前已知最新的每股盈餘為5.95元。

因此,我們可以算出:

- 最低股價:21.97 × 5.95 = 130.72

- 合理股價:27.63 × 5.95 = 164.40

- 最高股價:32.56 × 5.95 = 193.73

以蘋果在截稿時的股價來說,166.89是介於合理股價與最高股價,所以決策上可以繼續持股,也可以考慮賣出部分持股。

另外要比較注意的是,當目前的股價比最低股價還低時,直覺上這支股票很值得買入,但一定一定要去找出為什麼這支股票的價格會跌落到這麼低。如果是因為經營出問題、營運跟不上市場趨勢的話,那麼即使股價再低也不建議投資。

股價淨值比 (PB)

股價淨值比(Price Book Ratio, PB)指的是股價相對於每股淨值的比例,它一般用來衡量每股市價(股價)是否符合公司目前的價值。

計算公式:

股價淨值比 = 股價 ÷ 每股淨值

每股淨值(book value of equity)指的是每一股股票的公司淨值,也就是股東權益,或是公司資產減去公司負債。

每股淨值 = 公司淨值 ÷ 發行股數

※公司淨值 = 總股東權益 = 總資產 – 總負債

基本上,現在的財經網站都會整理出PB數值,你可以直接查詢,不必自行計算。

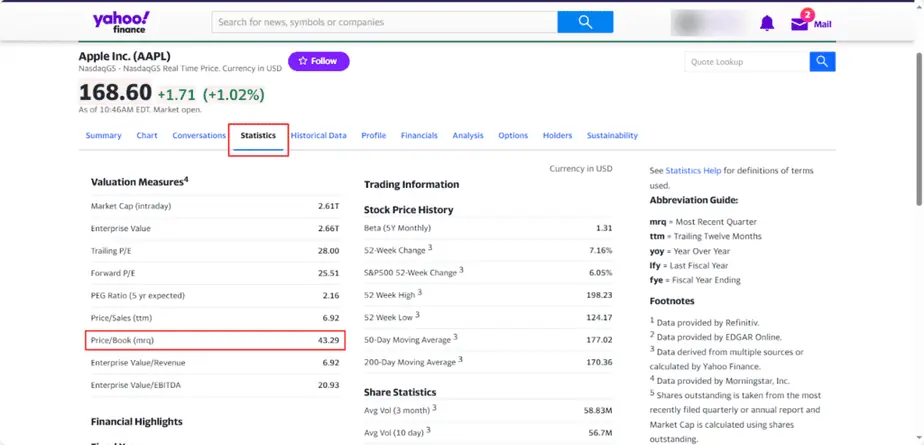

以Yahoo Finance為例,在搜索欄找到你想查看的公司之後,點擊「Statistics」分頁,你就可以在「Valuation Measures」的部分找到PB數值了。

就比如上圖顯示的蘋果公司,它的PB數值是43.29。

基本上,在用股價淨值比進行判斷時,如果:

- 股價淨值比 > 1:股價被高估,可能是因為市場對它有所期待

- 股價淨值比 = 1:股價恰好等於資產價值

- 股價淨值比 < 1:股價被低估,可能未來有上漲的潛力,也可能是它面臨風險

不過,當你把這個方法用在經營成熟、年年獲利的企業,像是上面例子中的蘋果公司時,你就會發現,它的PB數值遠大於1。

為什麼呢?因為人們都對蘋果公司有一定的關注與期待,也比較願意買進股票進而推升了股價,所以就需要用其他方式來估出合理股價。

換個角度來看,如果用在獲利不穩定的公司時,人們對待這些公司就會比較謹慎,也會進一步分析它們的獲利能力。因此,當你找到PB數值小於1的股票時,那就代表它具有上漲的潛力。

不過,你還是要進一步來析這家公司的營運狀況,看看它有沒有獲利的可能性,未來會不會有增長的空間。不然的話,就很容易踩到地雷。畢竟連你都能發現到便宜的股票,難道別人就不會發現嗎?怎麼他們都沒買呢?

淨流動資產價值(NCAV)

淨流動資產價值(Net Current Asset Value, NCAV)也稱為淨現金資產價值,源自於價值投資之父,班傑明葛拉漢。

計算公式:

淨流動資產價值 = (流動資產 – 總負債)÷ 發行股數

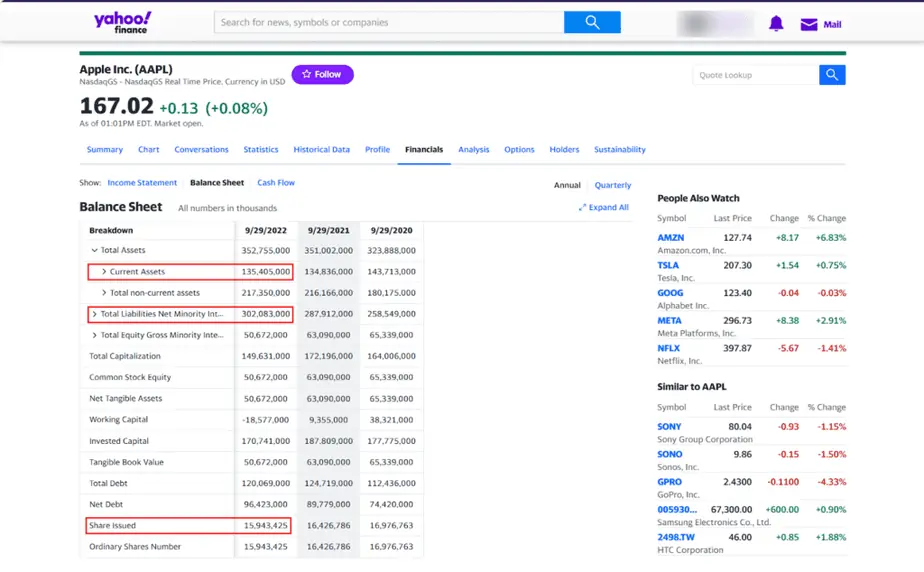

公式中的流動資產以及發行股數,你都可以用Yahoo Finance查詢到。在搜索欄找到你想查看的公司之後,點擊「Financials」分頁,再選擇「Balance Sheet」,你就可以找到流動資產「Current Assets」、總負債「Total Liabilities」以及發行股數「Share Issued」。

NCAV的計算,跟PB的計算類似,不過NCAV不是用總資產來減去負債,而是只用流動資產來減去負債,並沒有把固定資產的部分也計算在內。

※ 總資產 = 流動資產 + 固定資產

這主要是因為以下幾個原因:

- 有些固定資產,比如廠房、機器設備,無法變賣,不然就沒有辦法生產產品,導致公司無法繼續營業

- 有些固定資產難以變現,特別是有些設備只有在特定產業才有需求,所以可能會出現沒有人購買的情況

- 變現能收回的價值可能低於它帳面的價值,畢竟二手賣出的東西,肯定比較便宜

NCAV也可以被當作是一家公司的每股清算價,如果公司在倒閉清算後,每個投資者每股能拿到的金額,就是每股清算價。

理論上,只要當前股價 < NCAV,那這支股票就可以買,因為即使公司倒閉了,投資者也可以拿回清算價的金額,所以只要買入價小於清算價(NCAV),基本上就會有獲利的機會。

不過在現實生活當中,當一家公司公司真的面臨倒閉清算的狀況時,很多資產可能會被賤價拋售,到時拿回來的金額不一定如預期的清算價。所以,在算出NCAV之後,還要再設定一個安全邊際。比如,葛拉漢會在股票價格低於NCAV的2/3時才買入股票。

「安全邊際」的重要性

只有當股票內在價值遠大於股票市場價格時,投資買入標的才是值得的。

所謂的「安全邊際」,就是為了幫助我們進行保守評估,在用上述三種方法計算出合理股價後,你就可以根據自身的風險承擔能力給合理股價打折,讓自己在更低的價位買入。

舉個例子,我們算出一家公司的價值是100塊,為了更保守的投資,就可以打個8折(20%的安全邊際),等到股價跌到80塊才買入。

安全邊際的好處是:

- 減少投資虧損的風險

- 增加潛在的獲利空間

安全邊際的缺點是:

- 會降低合理價格,讓你可能因此找不到適合的標的可以買

- 你可能會錯過許多的投資機會

結言

以上就是小編整理好的關於價值投資,你應該學會的三種計算股價的方法,以及如何判斷股價是否被低估。

不過要記得,不管是哪一種計算和分析判斷,那都是依據歷史數據來推斷的,它不一定代表一家公司未來也會有一樣的表現。你還要充分考慮公司的營運、成長狀況、產品佈局的未來潛力、行業競爭等等。

免責聲明:此文章內容僅作為教學、分享及參考的用途,而非專業的投資建議。所有交易皆存在風險,虧損可能超過您的投資金額,請謹慎評估自己的風險承受能力,並諮詢專業人士的意見。

不知道要投資那些資產?👇👇以下準備了15個價值投資標的分析報告,讓你輕鬆增長財富。不用看圖標、不用技術分析,投資新手也辦得到。

-768x403.webp)